请点击上方头像右侧区域+关注,第一时间获取碳达峰、碳中和精华动态信息哦!

CCTC®01

光伏是近10年成本下降速度最快的发电类型

2009年至2019年光伏度电成本下降达89%。2019年平均度电成本40美分/kWh ,已经是各类电源中成本最低的电源之一。葡萄牙、阿联酋2019年招标项目最低电价已低于2美分/kWh,已经低于中国燃煤标杆电价最低的省份新疆的3.7美分/kWh。

2019年地面电站平均成本为4.55元/W,预计2020年可降至3.80元/W甚至更低。未来光伏成本仍将以年均5-10%的速度下降,至2025年将进一步下降至2.62元/W。光伏将成为全球最廉价的能源。

CCTC®02

全球光伏进入平价时代,需求快速增长

全球光伏发电占比仍然较低,目前预计占比不到5%。在平价上网的驱动下,预计未来30年全球光伏装机将增长近13倍,累计装机高达8440GW,年复合增速在9%左右。

中国非化石能源发展目标:2020年非化石能源占比15%,2030年实现不低于20%,2050年不低于50%。据悉,十四五规划可能做重大调整,可再生能源比例大幅提高。

光伏平价,搭配储能以后,将为行业带来长期、可持续的发展动力,预计2025年全球光伏新增装机368GW。

CCTC®03

平价门槛已过,需求无需担心

2020年平价项目规模达33GW(预计今年国内装机规模40-50GW),同比+124%。全国共有19省申报平价项目,总规模约33GW,同比增长124%,其中广东高达10.89GW。

相较于2019年,2020年湖南、青海等8省实现平价光伏项目零突破。对2020年光伏平均成本及各地燃煤标杆电价测算,我国近80%的地区能够实现平价经济性,收益率达到8%以上。其中,光伏项目经济性较好的地区包括:黑龙江、海南、吉林、四川等。除重庆外,全国各地区光伏平价项目度电成本(LCOE)已低于当地燃煤电价。

此前压制光伏估值的因素主要有补贴政策退坡影响装机量,新技术迭代影响行业格局,在平价大趋势下,政策补贴的边际影响已降至零水平,技术迭代带来的成本下降已成为推动行业发展的核心驱动力。行业政策扰动与技术迭代的不确定性正在逐步消除,未来行业格局将更加清晰稳定。

CCTC®04

全球光伏看中国,龙头集中度持续提升

至2019年底,中国光伏产业链各环节产能在全球占比均绝对领先,硅片环节占比最高达94%左右。毫无疑问,光伏最核心的技术在中国,最优秀的公司在中国。

根据公开信息统计,从2020年至今的光伏产业链,国内共有49家光伏企业宣布了扩产计划,涉及投资总额近3000亿元,各环节产能规模约664GW。

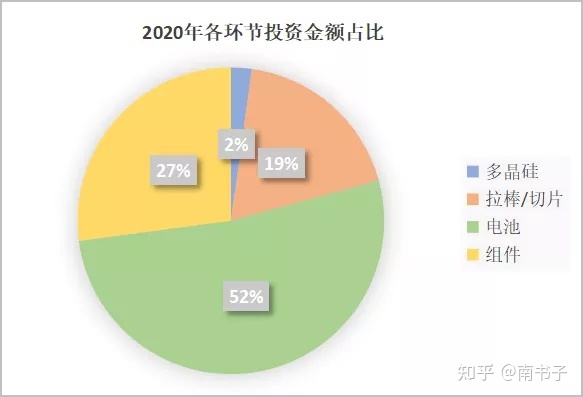

各环节扩产金额占比

从产业链环节来看,电池、组件仍是扩产主力军,尤其是电池无论的产能规模容量还是投资额度都要远高于其他环节。除了通威、爱旭两家专业电池企业之外,以隆基、晶科、晶澳、天合、东方日升为首的头部组件企业在电池的扩产力度也称得上大手笔。从数据看,上述几家的电池扩产规划都超过了10GW。

实际上,平价到来逼迫企业不断创新,快速更新迭代技术,新产能快速更替旧产能也是当下的常态。光伏行业在经历一轮又一轮的洗牌之后,头部企业通过不断加码产能使得强者恒强,而二三线企业仍在不断追随中,各环节的竞争只能愈发激烈。产能与技术将成为这场厮杀中的主抓手,从目前来看,未来行业集中度持续提高将成为大概率情况,头部企业市占率随之提升,光伏产业终究也难逃马太效应的行业定律。

CCTC®05

在双碳目标、构建以新能源为主体的新型电力系统等多重利好的加持下,以光伏、风电为代表的新能源市场正全面进入大开发时代。

梳理新能源发电市场不难发现,以前市场上对不同企业的角色定位很笼统,存在大量认知偏差,一般以投资商和集成商简而概之。随着市场发展的不断深入,从开发、投资到工程建设、运维,新能源发电项目应用端的分工愈发细化,市场大发展的背后细分的生态角色开始出现。不同环节也涌现出诸多的企业与参与者,共同推动着新能源行业的轰轰烈烈发展大势。

本文以光伏发电市场为例,通过分析新能源发电领域中不同角色的定位及价值,厘清不同企业定位、深度挖掘链条上不同环节不同企业专业价值,希望有助于各环节从业者整合各自优势,持续为行业提供强大的推动力。

CCTC®06

四类角色掘金新能源市场

和房地产市场投资商(物业持有者)、开发商、建筑商、物业公司的角色分工类似,光伏发电市场企业大概可以分为四类不同角色:投资商、开发商、工程商、运维商。根据不同分工,上述四大环节形成了不同的核心能力和商业模式。其中,不同企业也存在多环节涉猎的情况。

投资商:资本创造价值。光伏发电不仅是技术密集型产业,更是资本密集型产业,资本活跃度直接影响光伏发电市场规模扩大。

所谓投资商,指通过资金投入、长期持有运营电站获取稳定收益,简单来说投资商是出资金、持电站、看回报的人。目前,电站交易新闻时见报道,投资商瞄准行业发展寻找投资机会,通过自主开发或收购电站持有运营,实现资本增值。

投资商最核心的能力是资本实力、融资能力。作为项目最终的持有者,投资商从长远的角度思考投资布局,一方面通过开发和收购两条腿扩规模,追求提升规模化效益;另一方面优化融资结构与成本,通过融资能力的提升,不断提高经营质量和持续盈利能力,从而实现追求投资收益的最大化。

目前市场上的投资商主要以国电投、三峡等为代表的央企为主。

开发商:资源+技术整合创造价值。未来新能源市场的竞争,既需要强有力资本运作能力做支撑,同时也要强大的电站开发管理及系统技术创新能力。

开发商角色的出现使得新能源行业的进步不仅仅依赖设备改进,而是从系统角度推动行业技术发展,降低LCOE(Levelized Cost of Energy 平准化能源(发电)成本),扩大应用场景和电网友好性,同时站在投资者的角度,提高新能源项目建设效率和品质。

作为项目早期的投资者,开发商是电站开发建设的主体,拥有品牌、技术、开发、管理等作为依托,除了对光照、电网等资源有较强的技术分析与优化能力,对土地资源、应用场景等有较强的整合能力外,还要有项目策划、申报、合规管理的能力,通过项目开发、研发优化、设计建设等实现持续发展。开发商做的是电站产品,其研发实力、技术创新等具有极强的支撑作用。这意味着,同样的土地资源,不同开发商最终做出来的电站并不同,这就是系统技术带来的改变。

目前,国家发改委正在牵头推进基础设施领域不动产投资信托基金(REITs)试点工作,明确了光伏、风电等清洁能源项目是重要领域,这进一步强化了开发商和投资商的角色分工,开发商将开发建成的光伏、风电项目通过REITs出售给社会资本(投资商,项目持有人),在客观上进一步拓宽开发商融资渠道,强化开发商在新能源市场上的竞争能力和角色定位。

目前市场上的开发商主要以天合光能、隆基新能源、晶科科技、阳光新能源、特变电工等企业为代表。

工程商:品质创造价值。工程商通俗来讲,是电站的建设方。按照承包合同规定的总价或可调总价方式,由工程商负责对工程项目的进度、费用、质量、安全进行管理和控制,并按合同约定完成工程。

对比来说,开发商是按照自身的研发设计进行电站整体规划,工程商则是按照业主设计要求施工建设电站。这意味着,同样的土地资源,不同的开发商规划成型的电站最终可能并不相同,但一般来说,同样的项目,在严格按照同样图纸施工的前提下,不同工程商建成的最终电站大致一样。简单来说,开发商负责一个电站项目全过程,而工程商只负责其中的建设环节。

目前市场上的工程商主要以中国能建、中国电建等企业为代表。

运维商:资产保值增值创造价值。当一个项目建设完成实现交付以后,电站运维商开始出现。

运维商是在项目正式运营后负责项目及配套设施、设备等进行日常维护和管理。伴随着电站价值提升,业主不仅将电站的安全质量管理、生产运行管理及硬件的日常检测维修等工作委托给运维商,而且将PR优化、数据分析、电站试验及健康度检测等工作委托给运维商。电站的运维管理与资产增值成为运维商面向业主的综合性服务产品。

运维商的商业模式主要有两种:第一是通过满足客户差异化需求,提供整套服务解决方案的方式收取服务费,包括提供日常维护、技术操作管理、纠正性维护、灾后维护和设备更换业务等。第二是在第一类基础增加通过场站数字化管理、预防性试验、电站技术优化、预测性组件清洗、可视化运维等行业领先运维技术,对不同场景电站进行深度研究并定制化运维解决方案,收取电站超发收益。

目前市场上的运维商主要以阳光智维、旻投电力等企业为代表。

事实上,海外光伏发电市场更早的分化形成了这四类专业分工,除了一些本土知名企业和国际买家作为投资商长期持有电站资产外,一些国家的基金和保险公司也看中电站投资回报率成为投资商,其他负责开发、工程、运维的专业公司也各安其位,四类角色共同成就应用市场的价值链。

CCTC®07

市场开发中的不同模式

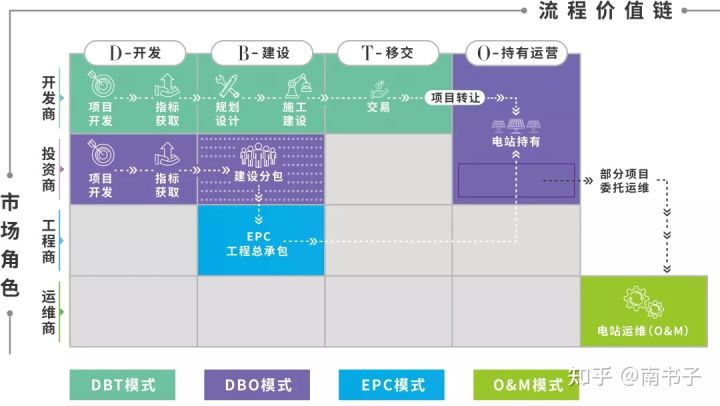

在新能源发电市场链条中,尽管随着市场逐步成熟,不同角色的专业化程度提升、行业分工明晰,但这并不意味着不同角色之间是完全切割的,相反不同角色的交叉协同更加密切,各参与者所获得价值分配。伴随其在各环节的贡献程度加深而增加,有时候同一家企业可能同时承担多种角色,形成更可持续的有长期价值的商业模式,这也要求企业要更具差异化的综合竞争优势。

目前市场主流商业模式有DBT模式、DBO模式、EPC模式和O&M模式。目前,以国电投、三峡等为代表的央国企主要以投资运营(DBO)为主要商业模式,而以阳光新能源、天合光能为代表的公司则以开发(DBT)为主要商业模式。EPC阶段,根据投资商和开发商自身发展实际,可分为自主EPC和第三方EPC。

DBT模式:DBT模式(Develop-Build-Transfer)指项目开发—设计建设—移交,一种由开发商作为项目早期投资者(通过成立项目公司作为其附属公司)并承担项目开发、建设的开发模式。DBT开发商最终将项目公司的股权转让及售予投资商,从而收回项目的开发建设等成本。DBO模式:DBO模式(Develop-Build-Own)指项目开发—建设施工—持有运营,是一种由投资商承担项目开发、施工、运营及维护的商业模式,一般施工及运营均分包给工程商及运维商。与DBT架构不同,投资商拥有项目,毋须将项目移交另一实体。投资商从电站长期持有中获得收益。EPC模式:EPC业务中,投资商与工程商签署EPC合同,电站EPC项目建设周期在6-12个月之间。工程商的EPC项目主要通过项目公开招投标途径取得。

O&M模式:O&M模式(Operations and Maintenance)中,电站持有者保留资产所有权,将项目的运营维护职责委托给专门公司负责,向运维公司支付委托运营费。事实上,新能源发电市场正面临全新的发展时期,随着双碳目标的深入,不同模式上的不同角色会加深融合协作,与此同时,同一个公司可能会同时承担多个角色、开展多种业务模式组合,通过更精细、更高效率的运营,最大化地发挥综合效能,以此来实现自身更持续、更稳定的发展。

365光伏整理发布